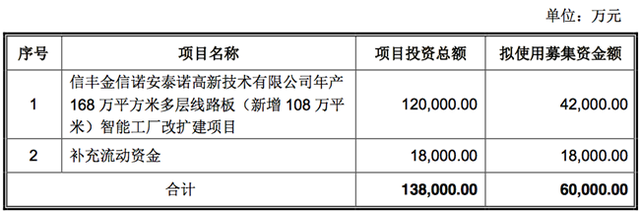

1月8日,金信諾發(fā)布“2021年創(chuàng)業(yè)板向特定對(duì)象發(fā)行A股股票預(yù)案”。該公司擬定增募資不超過(guò)6億元,募集資金凈額將全部用于信豐金信諾安泰諾高新技術(shù)有限公司年產(chǎn)168萬(wàn)平方米多層線路板(新增108萬(wàn)平米)智能工廠改擴(kuò)建項(xiàng)目及補(bǔ)充流動(dòng)資金。

據(jù)公告披露,金信諾此次募資投建的“信豐金信諾安泰諾高新技術(shù)有限公司年產(chǎn) 168 萬(wàn)平方米多層線路板 (新增108萬(wàn)平米)智能工廠改擴(kuò)建項(xiàng)目”,本項(xiàng)目將通過(guò)引進(jìn)新裝備,采用新技術(shù),新增大批量多層板生產(chǎn)線。此外,金信諾2017 年、2018 年、2019 年及 2020 年 1-9 月的營(yíng)業(yè)收入分別為 228,646.70 萬(wàn)元、259,301.84 萬(wàn)元、267,690.28 萬(wàn)元和 146,192.11 萬(wàn)元;研 發(fā)費(fèi)用分別為 8,451.08 萬(wàn)元、11,005.75 萬(wàn)元、12,159.05 萬(wàn)元和 7,585.88 萬(wàn) 元,占當(dāng)期營(yíng)業(yè)收入的比例分別為 3.70%、4.24%、4.54%和 5.19%。隨著公司經(jīng)營(yíng)規(guī)模的不斷擴(kuò)張,公司流動(dòng)資金需求也不斷增加;同時(shí),目前公司資產(chǎn)負(fù)債率處于較高水平,2017 年度、2018 年度、2019 年度及 2020 年 1-9 月合并資產(chǎn) 負(fù)債率分別為 55.88%、50.63%、53.23%和 54.16%。公司較高的資產(chǎn)負(fù)債率也限制了公司外部債務(wù)融資的空間及成本。業(yè)務(wù)規(guī)模的擴(kuò)張、研發(fā)投入的持續(xù)增加,都需要大量的資本投入及流動(dòng)資金予以支撐。金信諾表示,本次向特定對(duì)象發(fā)行A股股票的目的,主要是加大 PCB 產(chǎn)能投入,擴(kuò)大市場(chǎng)份額,夯實(shí)主營(yíng)業(yè)務(wù);改善公司資本結(jié)構(gòu),提高公司抗風(fēng)險(xiǎn)能力。隨著5G 通信、新興消費(fèi)類電子、汽車電子以及高性能服務(wù)器等高附加值、高成長(zhǎng)性新興應(yīng)用領(lǐng)域的迅速發(fā)展,PCB 產(chǎn)業(yè)獲得了更廣闊的市場(chǎng)空間。公司本次募集資金到位后,將有利于公司繼續(xù)加大 PCB 產(chǎn)品投入,整合各業(yè)務(wù)板塊的優(yōu)質(zhì)資源,進(jìn)一步擴(kuò)大 PCB 市場(chǎng)份額,提升公司的知名度和市場(chǎng)影響力,進(jìn)而促進(jìn)公司營(yíng)業(yè)收入的持續(xù)增長(zhǎng)。同時(shí),本次向特定對(duì)象發(fā)行股票所募資金到位后,能夠有效改善公司的資產(chǎn)負(fù)債率,優(yōu)化公司的資本結(jié)構(gòu),提高公司的償債能力并降低財(cái)務(wù)風(fēng)險(xiǎn),增強(qiáng)公司后續(xù)的融資能力,為公司經(jīng)營(yíng)發(fā)展提供有力的營(yíng)運(yùn)資金支持,從而滿足公司業(yè)務(wù)快速增長(zhǎng)需求。同時(shí),公司核心競(jìng)爭(zhēng)能力和面臨宏觀經(jīng)濟(jì)波動(dòng)的抗風(fēng)險(xiǎn)能力得到加強(qiáng),實(shí)現(xiàn)公司健康可持續(xù)發(fā)展。